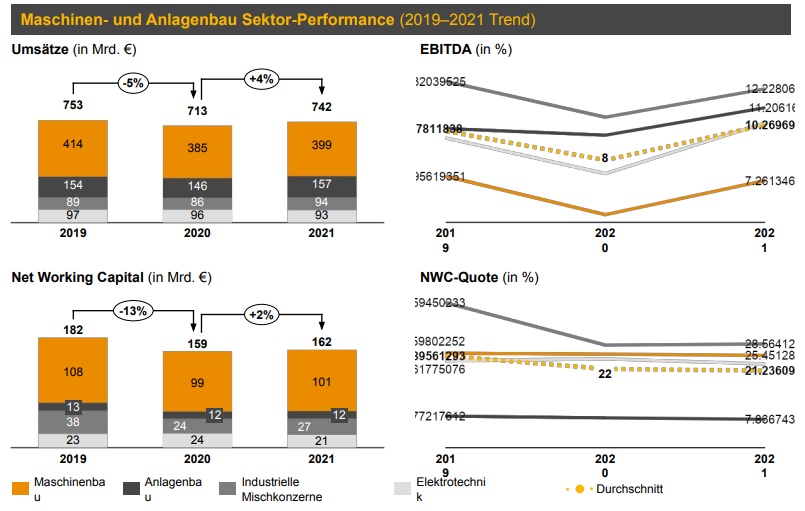

Unternehmen binden laut einer PWC-Analyse zu viele liquide Mittel: In Deutschland, Österreich und der Schweiz (DACH) haben Firmen aus dem Maschinen- und Anlagenbau schätzungsweise 162Mrd.€ an Betriebskapital gebunden – 35Mrd.€ davon könnten sie als Cash freisetzen, um Investitionen und Wachstum zu finanzieren. Befragt wurden mehr als 600 Unternehmen mit einem Jahresumsatz über 100Mio.€ aus dem Maschinen- und Anlagenbau in der DACH-Region.

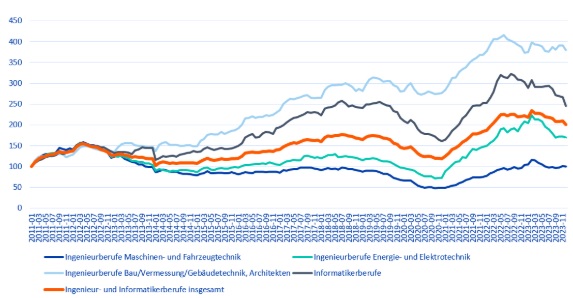

Rekordhohe Inflation, geopolitische Unsicherheiten und gestörte Lieferketten: Aktuell sind Industrieunternehmen an vielen Fronten gefordert. Immerhin liegen die Umsätze, die 2020 pandemiebedingt um fünf Prozent gesunken waren, wieder beinahe auf Vorkrisenniveau. Und auch beim Working Capital Management lässt sich über die vergangenen Jahre eine positive Tendenz feststellen: Seit 2019 ist die Net Working Capital-Quote auf 21% gesunken (2019: 25%).

Immer mehr Lieferanten verlangen Vorauszahlungen

Wie das gelingen kann, zeigt ein Blick auf die einzelnen Kennzahlen des Working Capital Management: So ist die Reichweite der kurzfristigen Verbindlichkeiten (Days Payables Outstanding, DPO), also die Periode zwischen Rechnungsdatum und Bezahlung, zwischen 2019 und 2021 um drei Tage gesunken – von 46 auf 43 Tage. Ein Grund für diese Entwicklung: Viele Lieferanten haben ihre Zahlungsfristen verkürzt, etwa indem sie Vorauszahlungen fordern. Im Zuge einer Smart-Factory-Potenzialanalyse für ihren Kunden KSB identifizierte die Managementberatung NEONEX Opti mierungschancen bei der Beschaffung der Lieferantendokumentation sowie der Erstellung von Unterlagen zur Qualitätsprüfung entlang der Supply-Chain. ‣ weiterlesen

Signifikante Ressourceneinsparung bei Pumpenhersteller KSB

NEONEX, Fabasoft Approve & KSB: „Win-win-win-Situation“ durch starke Partnerschaft

Signifikante Ressourceneinsparung bei Pumpenhersteller KSB

„Der Druck auf die Verbindlichkeiten dürfte mittelfristig weiter steigen“, so die Einschätzung von Rob Kortman. Als wesentliche Gründe hierfür nennt er die derzeit hohen Herausforderungen im Bereich Lieferketten und deutliche Kostensteigerungen in der Beschaffung und Energieversorgung. Aus seiner Sicht sollte der Fokus der Maschinen- und Anlagenbauer darauf liegen, die Lieferantenauswahl und die Lieferkette genau zu analysieren, um die Stabilität und die Finanzstärke der Lieferanten besser einschätzen zu können.

Die Bestandsreichweite (Days Inventory On-Hand, DIO), sprich: der Zeitraum zwischen Wareneingang und Warenausgang, blieb bei den Unternehmen der Branche zwischen 2019 und 2021 stabil: Diese Kennzahl lag im Schnitt jeweils bei 104 Tagen. Während die Firmen der meisten Subsektoren ihr Leistungsniveau halten konnten, stieg die Bestandsreichweite bei industriellen Mischkonzernen stark an – von 82 Tagen im Jahr 2019 auf 91 Tage im Jahr 2021. Sie schneiden in diesem Bereich also schlechter ab als vor der Krise.

Rob Kortman geht davon aus, dass anhaltende Lieferschwierigkeiten in Folge von längeren Vorlaufzeiten, höheren Pufferbeständen und steigenden Transport- und Lagerhaltungskosten zu weiteren Schwankungen der DIO-Leistung führen werden.

Die Forderungsreichweite (Days Sales Outstanding, DSO), also die Spanne zwischen Rechnungsstellung und Zahlungseingang, ist im betrachteten Zeitraum leicht gesunken – von 48 auf 46 Tage. Diese Entwicklung lässt sich hauptsächlich auf einem stärkeren Fokus der Unternehmen auf dem Forderungsmanagement und Mahnwesen zurückführen. Im Bereich Forderungsmanagement sollten Unternehmen aufgrund der volatilen wirtschaftlichen und geopolitischen Lage und der damit verbundenen Risiken im Zahlungsverhalten weiterhin wachsam bleiben, so die Empfehlung von Rob Kortman.

Die PWC-Studie gibt auch konkrete Tipps, wie Unternehmen ihren Umgang mit Working Capital verbessern können: So ist es laut Analyse sinnvoll, die Liquiditäts- und Kostenvorteile über die gesamte Wertschöpfungskette hinweg zu identifizieren, die zugrunde liegenden operativen Prozesse zu optimieren und sich auf eine schnelle Liquiditätssicherung in Krisensituationen vorzubereiten. Neben der Schaffung einer Cash-Kultur und der Etablierung eines Cash-Cost-Service Trade-off Verständnisses empfehlen die PWC-Experten zudem die Nutzung von Datenanalysen und digitalen Working-Capital-Lösungen, durch die sich Transparenz und Performance beim WCM verbessern lassen.